Pourquoi investir dans un fonds interne collectif ?

Avec Gardanto, nous avons choisi de gérer l’ensemble des investissement des clients dans un fonds interne collectif. En travaillant ensemble, nous pouvons proposer une solution qualitative qui puisse concurrencer les private Bankers.

Les volumes importants des primes que nous collectons donnent au gestionnaire de fonds l’accès à une plus large gamme de fonds et nous permettent également de travailler de manière plus rentable.

De cette façon, nous avons créé une offre exclusive pour les clients de nos ambassadeurs.

Dans cet article, nous expliquons ce qu’est un fonds interne collectif et pourquoi nous avons choisi cette approche avec Gardanto.

- Si vous souhaitez souscrire à cette solution, veuillez contacter l’un de nos ambassadeurs our obtenir des conseils personnalisées et adaptés à vos besoins. Après une analyse de vos besoins, ils pourront élaborer une proposition adaptée.

Qu’est-ce qu’un fonds interne collectif?

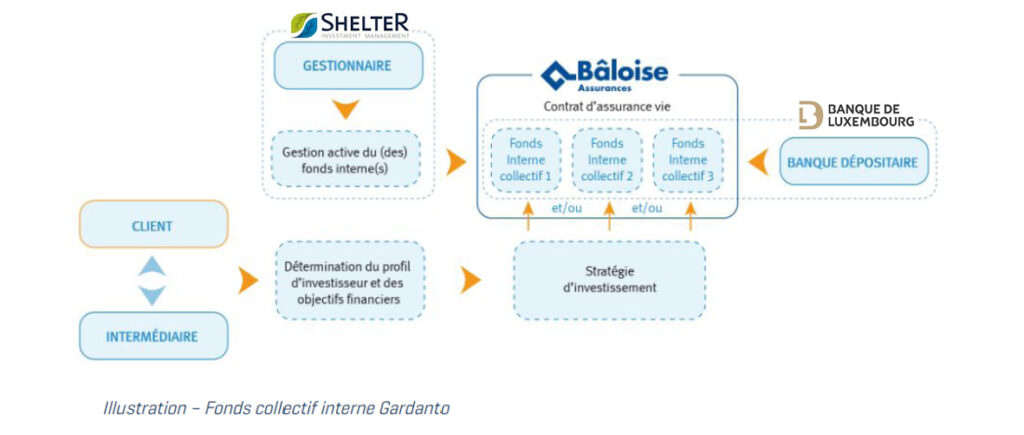

Un fonds interne collectif est émis par une compagnie d’assurance et est ouvert à plusieurs souscripteurs. L’Investissement dans des fonds internes n’est possible qu’après la souscription d’un contrat d’assurance avec la compagnie d’assurance.

La gestion de ces types de fonds est habituellement confiée à un gestionnaire de fonds professionnel, qui est choisi par l’assureur.

En tant que client, vous choisissez d’investir dans un (ou plusieurs) fonds internes dans le cadre d’un profil de placement clairement défini.

Un fonds interne collectif a un objectif de placement spécifique et un profil de gestion spécifique. Vous pouvez lire les règles applicables et les principales caractéristiques d’un de ce type de fonds dans le Document d’information spécifique (DIS).

Pourquoi choisir un gestionnaire de fonds indépendant?

Bon nombre des fonds disponibles sont gérés activement. Ils le sont habituellement dans le cadre d’une stratégie définie. Aucun gestionnaire ne peut être toujours le meilleur dans tous les domaines.

La diversification est donc essentielle dans la composition de votre portefeuille. En suivant une stratégie diversifiée, un fonds interne collectif peut répartir les risques de placement entre différentes classes d’actifs, zones géographiques, secteurs, styles et gestionnaires. C’est comme ça qu’ils minimisent les risques.

Un gestionnaire de fonds indépendant peut choisir parmi un très large éventail d’instruments d’investissement pour le Fonds interne collectif et utiliser des critères objectifs à cet effet. Ils disposent de tout un univers et ne sont donc pas limités dans leur choix de fonds, comme c’est souvent le cas dans d’autres institutions.

En raison du large choix d’instruments, il est possible d’obtenir une solution moins onéreuse. Ce qui profite à son tour au rendement. Après tout, les coûts élevés détruisent le rendement.

Une stratégie sophistiquée pour cela est la philosophie core satellite. Ils optent délibérément pour des trackers (ETF) avec un large spread qui suivent un indice et facturent des coûts bas. Ils forment le noyau de la stratégie. En outre, le gestionnaire peut mettre l’accent sur des fonds soigneusement sélectionnés. (Satellites)

Les fonds ont souvent plusieurs variantes qui ne se différencient que par les coûts facturés. Par exemple, ils peuvent également opter pour des fonds actifs pour des variantes bon marché, ce que l’on appelle les actions propres. Il n’y a pas de rétrocessions prévue. Les fonds avec rétrocessions contiennent d’autres coûts, car la réalisation de la variante de rétrocession nécessité aussi une gestion et donc un coût.

Bien entendu la gestion du FIC a un coût supplémentaire. Si ces coûts sont inférieurs aux économies réalisées en développant une stratégie d’investissement intelligemment, la différence profitera au rendement du client.

Pourquoi choisir un Fonds interne collectif (FIC) comme conseiller?

Si vous, en tant que conseiller ou courtier d’assurance, sélectionnez des fonds pour vos clients vous-même, vous rencontrerez beaucoup de travail en cas d’évolution inattendue du marché. À court terme, il n’est pas possible de conseiller un grand nombre de clients en arbitrage.

Avec un fonds interne collectif, le gestionnaire d’actif indépendant opéré dans le cadre du mandat qui lui est confié et conformément à la stratégie prédéterminée. Cela permet au gestionnaire d’intervenir et de se repositionner beaucoup plus rapidement en cas d’évolution du marché. Le gestionnaire indépendant le fait pour l’ensemble du fonds : et donc pour tous les souscripteurs au même temps.

Par exemple, la gestion active du FIC garantit également une diminution du travail administratif du conseiller, laissant plus de temps pour les conseils au client proprement dit.

Pourquoi investir via le Luxembourg ?

Le Luxembourg, en tant que place financière européenne, offre un vaste accès d’instruments d’investissement.

La législation luxembourgeoise prévoit une sécurité supplémentaire aux consommateurs.

Au Luxembourg, l’ensemble des actifs faisant partie d’un fonds collectif interne est séparé de la compagnie d’assurance. Cela est également distinct chez l’assureur en termes comptables. Par conséquent, ces actifs sont déposés auprès d’une banque dépositaire.

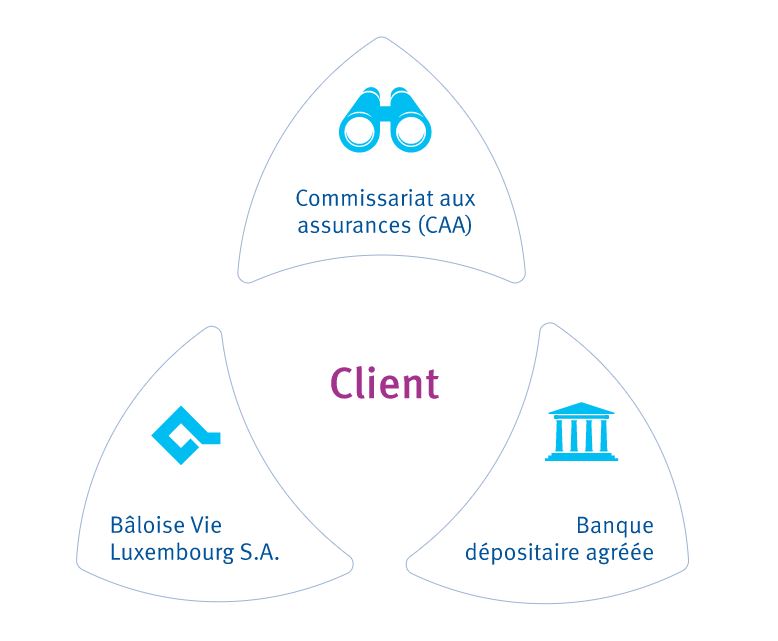

Ce principe est connu sous le nom de triangle de sécurité luxembourgeois.

Les assurés luxembourgeois bénéficient d’une protection unique – le soi-disant triangle de sécurité – en cas de faillite de la compagnie d’assurance luxembourgeoise ou de la banque dépositaire.

- Le Commissariat aux assurances impose des règles très strictes de prudence et de contrôle pour garantir la solvabilité des entreprises.

- Un autre aspect essentiel de cette règlementation est qu’ils doivent conserver les actifs des assurés auprès d’une banque dépositaire agréée.

- Ces actifs doivent être complètement distincts des actifs des actionnaires de la compagnie d’assurance.

Les titulaires des polices ont un privilège de crédit, ce qui les placent en première ligne pour la récupération de leurs actifs en cas de défaut.